「資金管理って、結局なにをどうすればいいの?」

そう思いながらも、とりあえずロットを小さくしてみたり、なんとなくでトレードを続けていませんか?

過去の私はまさにそうで、「勝率さえ上げれば大丈夫」と思い込み、資金の使い方は感覚まかせ。

でも、どれだけ気をつけても負けが続いたときに耐えられず、コツコツ貯めた利益も一気に飛ばしてしまいました。

そこで初めて、「資金をどう守るか」がトレードの土台なんだと痛感しました。

その答えのひとつが「破産確率」という考え方で、それを見える形にしてくれるのが

バルサラの破産確率表です。

この記事では、資金管理の基本とあわせて、

どれくらいのリスクなら生き残れるのかを数字で判断する方法を解説しています。

「自分のやり方で大丈夫なのかな?」と感じたことがある方は、きっと役に立つはずです。

この記事では、資金管理の基本に加え、破産確率・ロット管理・口座選びまでを取り上げ、改善に必要な視点を体系的にお伝えします。

バルサラの破産確率表を無料配布中(Googleスプレッドシート)

本文内で紹介するバルサラ表は、誰でもコピーしてすぐ使える無料テンプレです。

▶ 詳細は記事内の「特典のお知らせ」をご覧ください。

※当ページには広告が含まれています。FX取引は元本損失リスクを伴います。口座開設・取引はご自身の判断でお願いいたします。

1. FXにおける資金管理の概念と破産確率

資金管理とは?

私の考えるFXにおける資金管理は、ただ損失を減らすためのものではありません。

役割は大きく2つに分かれます。

- 大損を防ぐためのリスク制御

- リスクをとり資金を増やしていくための戦略

①は守り型であり、破産しないような資金管理を行います。

②は攻めであり、リスクをとって積極的にトレードしていくスタイルです。

この記事で解説していることを読めば、自分のトレードスタイルによって取る戦略を変えることができます。

資金管理を決める3つの要素

資金管理の設計には、以下の3つの要素が関わってきます。

- 勝率

- 例:10回中何回勝てるのか(正確な計測が必須)

- リスクリワード比(RR比)

- 例:損切り10pips/利確20pipsの場合、RR比は1:2

- 1トレードあたりの投入資金(リスク)

- 例:証拠金の何%を1回のトレードに使うか

この3要素のバランスが崩れると、どれだけ手法が優れていても資金は増えません。

逆に、手法の勝率が低くても、リスクリワードの設計が適切なら破産確率を抑えることができます。

数字で管理する意識が、生き残りを左右する

資金管理は「感覚」ではなく「計算」で決めるものです。

勝率とRR比がわかれば、自分のトレードにどれほどの破産リスクがあるかを、明確に数値化できます。

これにより、自信をもってロットを設定できるようになりますし、メンタル面の安定にもつながります。

そして、次に浮かんでくる疑問は「勝率とRRはどのくらいあればいいの?」ということです。

それには「バルサラの破産確率表」という表を使います。

次章ではこの表の使い方について解説していきます。

2. バルサラの破産確率を解説

バルサラの破産確率表とは?構造と読み方

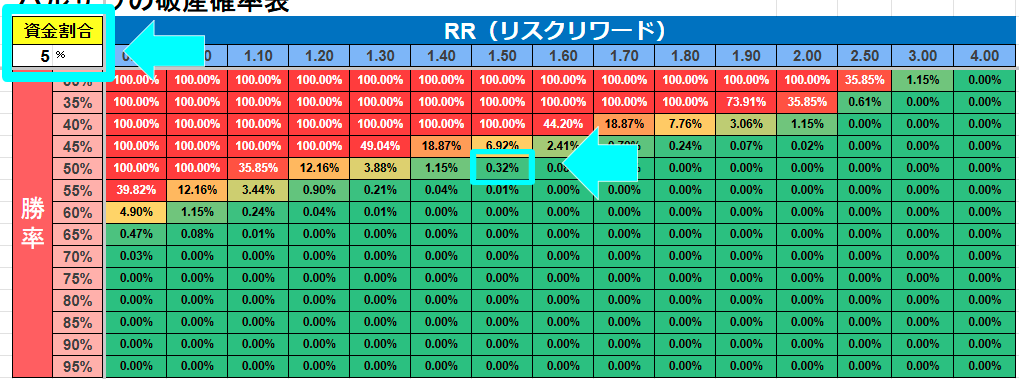

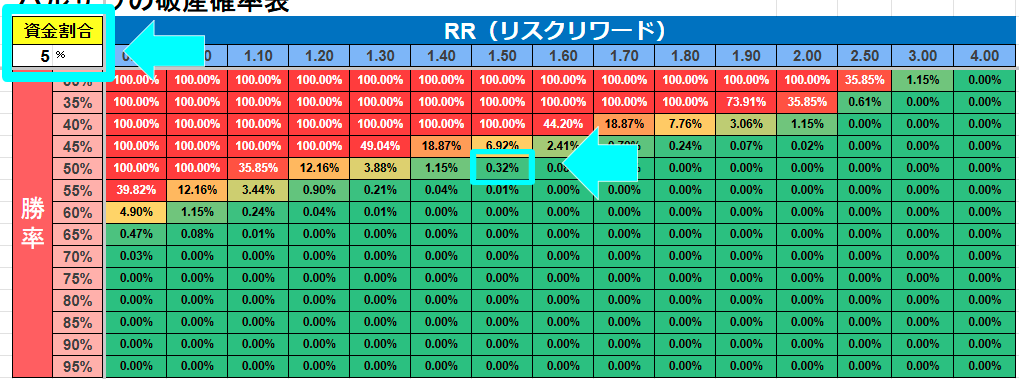

バルサラ表は、以下の3軸で構成されています。

- 縦軸:勝率(%)

- 横軸:リスクリワード比(RR)

- 資金割合:表ごとに区分(例:10%・25%・50%など)

交差するセルには、「この組み合わせでトレードを続けた場合の破産確率(%)」が表示されています。

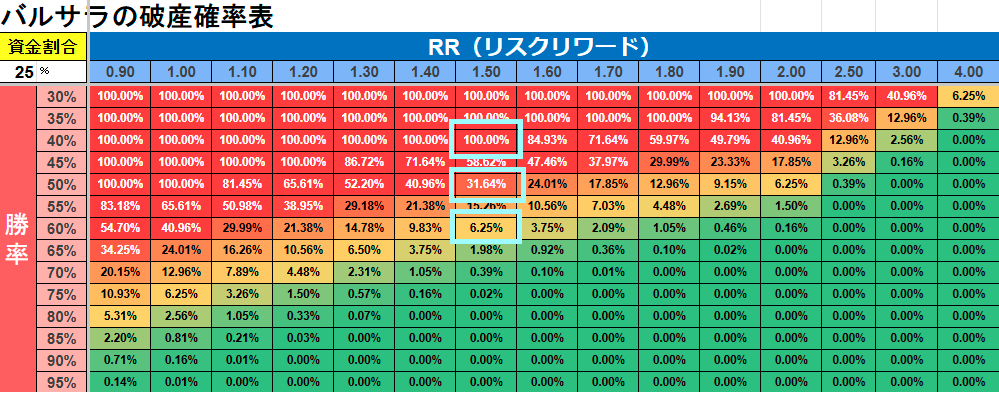

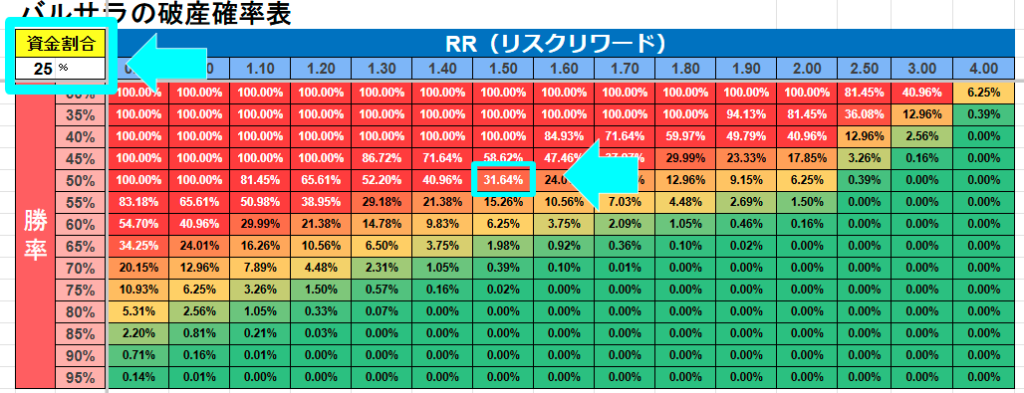

たとえば、資金割合25%のバルサラ表を見ると──

※資金割合25%の場合の破産確率表です。勝率とRR比の組み合わせで、どれほどのリスクがあるかを確認できます。

- 勝率40%・RR比1.5 → 破産確率100%

- 勝率50%・RR比1.5 → 破産確率30〜40%

- 勝率60%・RR比1.5 → 破産確率10%未満

このように、自分の手法・ロット設定・資金管理が、数字として破綻していないかどうかを“視覚的”に確認できるのが、バルサラ表の最大の利点です。

① 勝率:まずは“思い込み”を外して事実を知る

勝率は、「どれだけの割合で勝てているか」を示す基本の指標です。

ただし、感覚に頼ってはいけません。記録に基づいて計算する必要があります。

計算式:

勝率(%)= 勝ちトレード数 ÷ 総トレード数 × 100

たとえば、30回中12勝なら勝率は40%。

自分では「だいたい6割勝っている」と思っていても、実際には全く違うこともあります。

② リスクリワード比(RR比):勝率とセットで判断すべき効率性の指標

RR比とは、「1回のトレードで、損失に対してどれだけの利益を狙っているか」を示します。

計算式:

RR比 = 利確幅 ÷ 損切り幅

例:利確30pips/損切り10pips → RR比=3.0

この値が大きければ、勝率が低くてもトータルで利益が出やすくなります。

バルサラ表ではこのRR比が横軸として用いられ、破産確率と直結しています。

③ 資金割合:見落とされがちだが、最も破産確率に影響する

資金割合とは、「1回のトレードで資金全体のうち何%をリスクにさらすか」を示します。

たとえば口座に100万円があり…

- 資金割合10% → 最大損失10万円

- 資金割合25% → 最大損失25万円

- 資金割合50% → 最大損失50万円(2連敗で75%が消える)

このように、資金割合が大きいと、破産リスクが一気に高まります。

同じ手法でも、資金割合次第で破産確率は激変する

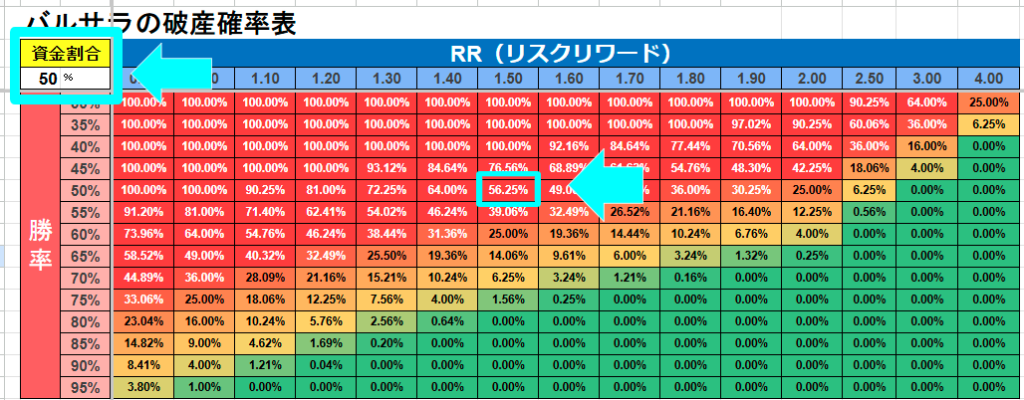

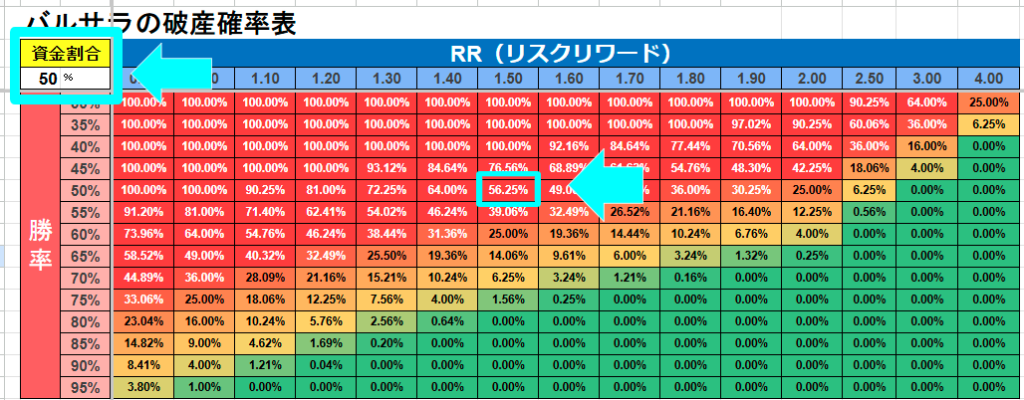

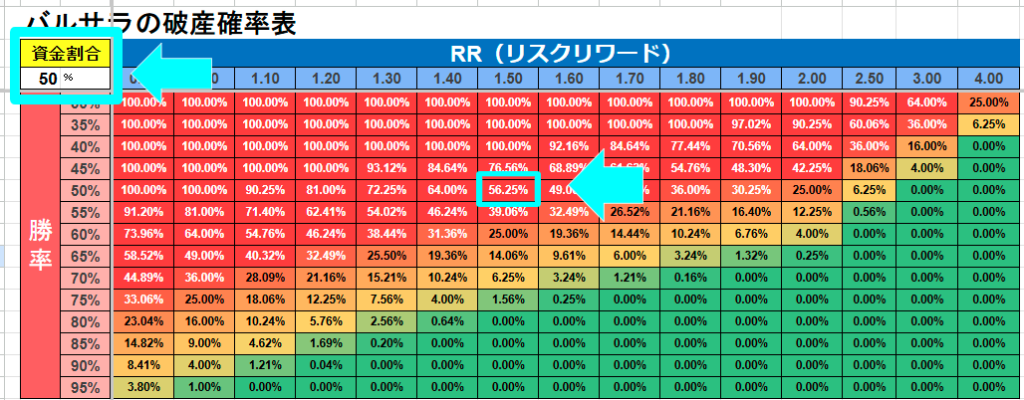

同じ「勝率50%・RR比1.5」の手法でも、資金割合を変えると破産確率はどう変わるのか?

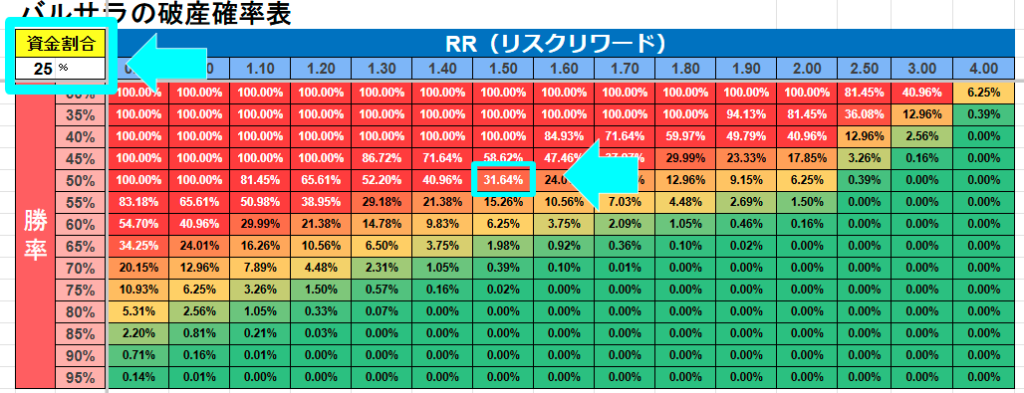

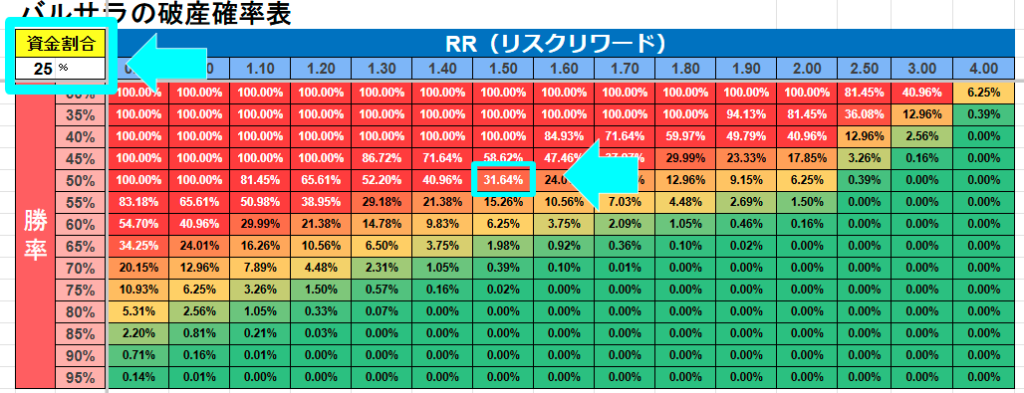

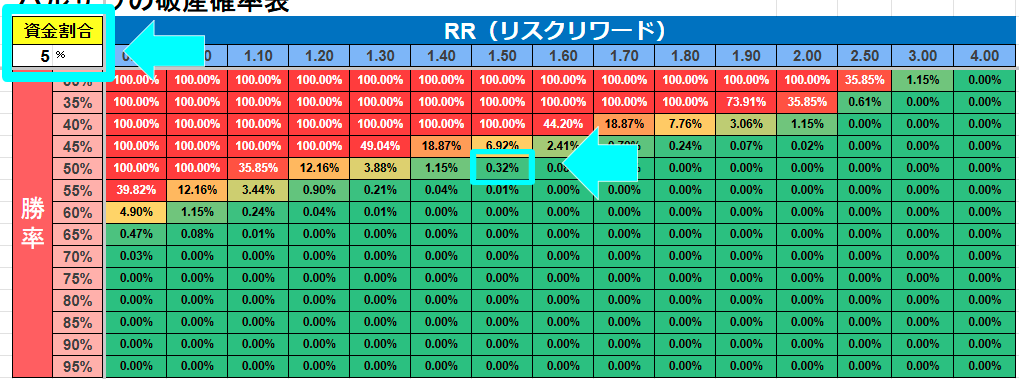

以下の3枚の表は、それぞれ資金割合を50%・25%・5%に設定した場合のリスクの違いを表しています。

※資金割合50%でトレードした場合の破産確率の推移です。資金の割合と多くすると、勝率やRR比が良くても破産確率は高くなります。

※資金割合25%の例です。資金の割合を少し抑えるだけでも、破産確率が改善されることがわかります。

※資金割合5%のケースでは、同じ手法でも破産確率はほぼゼロになります。資金の割合を抑える効果が視覚的にわかります。

同じ勝率・RR比でも、資金割合を小さくするだけで生き残る確率が劇的に変わることがわかります。

| 資金割合 | 破産確率(目安) |

|---|---|

| 50% | 50%以上 |

| 25% | 30%以上 |

| 5% | ほぼ0% |

まとめ:破産確率を見れば、「生き残れる設計」かどうかがわかる

- 勝率・RR比・資金割合の3要素から、トレードの破産リスクは決まる

- バルサラの破産確率表は、これらの組み合わせによって生き残りの確率を数値で可視化するツール

- 「勝てる手法か?」ではなく、「この設計で資金が守られるか?」を見ることが重要

- 感覚や経験に頼らず、数字で自分の戦略を点検できる視点が、長期的な安定につながる

👉次章では、この考え方をもとに実際のロット計算をステップ解説していきます。

無料配布中|バルサラの破産確率表テンプレート(Googleスプレッドシート)

この記事で紹介している「バルサラの破産確率表」は、現在スプレッドシート形式で無料配布中です。

資金割合を入力するだけで、破産リスクを“数字で見える化”できます。

※今後noteで有料特典として販売予定です。

気になる方は、お早めにコピーしてご活用ください。

※コピー後は自分のGoogleアカウントで保存してご利用ください

3. ロット数の計算方法をステップ解説

結論から言うと、ロット数は「損してもよい金額」から逆算して決めるべきです。

資金管理では「これくらいならいけそう」といった感覚でロットを設定すると、破産リスクが急増します。

安全な資金割合をもとに、「損してもいい金額」「損切り幅」「1pipsの金額」の3要素を使って、

実際に使えるロット数(通貨量)を数値で割り出す方法を、ステップ形式で解説していきます。

実際のロット計算:どのくらいの通貨量でトレードすればいい?

では、バルサラ表から得られた「安全な資金割合」をもとに、実際のロット数(通貨量)を計算してみましょう。

たとえば、次のような条件で考えてみます。

- あなたの口座資金:10万円

- 1回のトレードで許容するリスク(損失):資金の5%(=5,000円)

- 損切り幅:10pips

次に、1回のトレードで使えるロット数を、リスク許容額と損切り幅から計算してみましょう。

ステップ①:1回のトレードでいくらまで損してOKか決める

10万円 × 5% = 5,000円

この金額が、1回のトレードで「損切りされてもいい」と考える、最大の損失許容額です。

ここを基準にして、ロット(通貨量)を決めていきます。

ステップ②:ロット数を計算する

ロット数は、以下の式で求められます。

ロット数(通貨量)= 許容損失金額 ÷ 損切り幅(pips) ÷ 1pipsあたりの金額

ここで、1pipsあたりの金額は通貨ペアによって異なりますが、USDJPY(ドル円)なら以下のように考えてください。

● 1,000通貨 → 1pips ≒ 約10円

● 10,000通貨(=0.1ロット) → 1pips ≒ 約100円

たとえば損切り幅10pipsで、1pipsが100円(=0.1ロット)の場合:

10pips × 100円 = 1,000円の損失

→ 1,000円損するロットでトレードすれば、1回負けるごとに1,000円ずつ減る

今回は「5,000円まで損してOK」なので、

5,000円 ÷ 1,000円 = 5倍の通貨量(=0.5ロット=50,000通貨)が使えるという計算になります。

まとめ:この条件での適正ロット

ロット数は、資金に対して許容できる損失額・損切り幅・1pipsの金額から「逆算」で決めるのが基本です。

| 項目 | 値 |

|---|---|

| 資金 | 10万円 |

| リスク許容 | 5%(5,000円) |

| 損切り幅 | 10pips |

| 適正ロット | 0.5ロット(50,000通貨) |

感覚ではなく、明確な基準から逆算してロットを決めることが、正しい資金管理の第一歩です。

✅ ポイント:

感覚で「このくらいのロットならいけるだろう」と決めるのではなく、

「自分の口座資金に対して、損してもいい金額からロットを決める」ことで、破産リスクを抑えた安全なトレードができるようになります。

4. バルサラ表を使ったロット計算の具体例

「この手法で、どれくらいのロットなら破産せずに運用できるのか?」

資金管理の重要性が理解できても、実際にどうロットを設定すればいいかは意外と難しいものです。

ここでは、バルサラの破産確率表をもとに、実際の計算手順と判断の目安を紹介していきます。

例①:勝率40%・RR比2.0の手法で運用する場合

- 勝率:40%(=10回中4勝)

- RR比:2.0(損切り10pips/利確20pips)

- 資金:10万円

この手法で、1トレードに対して資金の何%をリスクにさらすか(ロット)を考えます。

バルサラ表では、勝率40%・RR比2.0の組み合わせは、

- 資金割合10% → 破産確率 10%前後

- 資金割合5% → 破産確率 ほぼ0%

このように、資金の5%以下であれば「破産の可能性はほぼゼロ」という判断ができます。

実際のロット計算

たとえば資金が10万円の場合、

「1トレードあたり5%」= 5,000円のリスク許容

損切り幅が10pipsなら、

→ ロット数=5,000円 ÷ 10pips = 5,000通貨(0.05ロット)

これがこの条件における“適正ロット”になります。

例②:勝率60%・RR比1.0 の手法の場合

この手法は勝率は高いものの、RR比が低いため破産確率は逆に高くなります。

バルサラ表では、

- 資金割合30% → 破産確率 40〜50%

- 資金割合10% → 破産確率 約10%前後

- 資金割合2% → 破産確率 ほぼ0%

このように、「勝率が高い=安全」ではないのがポイントです。RR比が悪い手法は、資金割合をより低く抑えなければならないという設計が必要になります。

設計の考え方まとめ

- 破産確率を「5%未満」に抑える水準が目安

- 勝率が低くてもRR比が高い手法なら、資金割合は多めでもOK

- RR比が低ければ、たとえ勝率が高くてもロットは小さくすべき

感覚で「これくらいなら大丈夫だろう」と設定するのではなく、

“数字”で安全域を判断することが、資金を守るトレードの土台となります。

\ 1 分で “破産リスク” を診断!/

※コピー後は自分のGoogleアカウントで保存してご利用ください

5. よくある資金管理の悩みQ&A

- Q1. 資金管理のルールを決めても、結局守れません…

-

ルールを守れない原因は、感情に流されやすい環境や、実践に合っていない設計にあります。

まずは「資金の◯%だけリスクにさらす」など、シンプルで即実行できるルールから始めましょう。

また、ロットの自動設定や操作の事前決定など、感情の入り込む余地を減らす工夫も効果的です。👉 こうした「感情を排除するための仕組みづくり」については、以下の記事で詳しく解説しています。

メンタルに頼らず、トレードで“やらかさないため”の対策を考えたい方におすすめです。

📎 FXメンタル強化と行動ルールの作り方 - Q2. レバレッジってどれくらいが適切ですか?

-

許容リスク(例:資金の2〜5%)から逆算してロットを決めれば、自ずと適正なレバレッジになります。

高レバレッジ=危険ではなく、「資金に見合ったサイズで取引しているか」が本質です。固定倍率で考えるよりも、リスクベースで考えることが大切です。 - Q3. 複数ポジションを持つとリスク管理が崩れます…

-

トータルのリスクを意識しましょう。

たとえば3ポジション持つなら、1つ1つに3%ずつリスクを取るのではなく、全体で5%以内に抑えるなどの設計が必要です。ポジション数より「口座全体でどれだけリスクを取っているか」が重要です。 - Q4. 初心者は資金の何%くらいをリスクにするのが良いですか?

-

目安としては「2〜5%」が一般的です。

まずは2%以下の小さなリスクから始め、検証結果や心理的な余裕に応じて微調整するのがおすすめです。

資金管理は“自信をもって続けられること”が何より大切なので、無理のない範囲から始めましょう。 - Q5. 資金管理を意識すると、全然利益が出せなくなります…いい方法はありませんか?

-

「2%ルールでは全然増えない」と感じるのは自然な悩みです。

でも、これはバルサラの破産確率を応用すれば解決できます。自分の手法における勝率とリスクリワード比から、破産しない最大の資金割合を割り出すことで、もっと攻めたロット設計も可能になるのです。

この考え方をベースに、複利を活用した資金計画を立てる方法もあります。

機会があれば、別の記事で詳しく紹介する予定です。

👉ここまでで資金管理の考え方と設計方法はつかめたと思います。

次は「そのルールを実際に守れる環境」=FX口座の選び方について解説します。

6. 資金管理ルールを守れる口座を選ぶために必要な視点

資金管理は、ルールを理解して終わりではありません。

実際にそのルールを日々のトレードで“守り続けること”が、最も難しい部分です。

その実行力を左右するのが、実は使っているFX口座の仕様です。

✅ 資金管理に影響する2つの口座要素

| 項目 | 内容 | 資金管理への影響 |

|---|---|---|

| スプレッド | 通常時や指標時などでのスプレッドの広がりやすさ。狭く安定しているかどうか。 | スプレッドが広いと、実質的な勝率を下げる原因になる。 例:スプレッド2pipsの場合、10回取引で20pips=1敗分に相当し、これは資金管理上きわめて致命的。 |

| 取引ツールの機能性/操作性 | 損益計算、損切り・利確設定、チャート上でのドラッグ操作、操作性の直感性など。 | 設定が面倒だったり見づらいと、ルールを守るための判断や操作にストレスがかかり、守り切れなくなる。ツールが整っていればミスを防ぎ、再現性も高まる。 |

スプレッドとツールの仕様。

この“見落としがちな違い”が、ルールを守れるかどうかを決定づけます。

どんなに正確な資金管理ルールを設計しても、それを無理なく実行できる環境がなければ形だけのものになってしまいます。

スプレッドが安定していて、ルールを守りやすい操作環境が整った口座なら、トレードの再現性も高まります。

「資金を守る」という意識を、日々のトレードで“守れる現実”に変えること。

その第一歩として、自分に合ったFX口座を選ぶところから見直してみてください。

コメント